Что такое транзакция: объясняем простыми словами

Рассказываем, что такое банковская транзакция, и выясняем, почему банк может её отклонить.

Термин «транзакция» часто встречается при использовании банковской карты и описывает любую операцию, влияющую на изменение баланса счёта. Процесс транзакции может быть инициирован простым прикосновением карты к платёжному терминалу. Однако в некоторых случаях банк может отказать в проведении операции по различным причинам. В этой статье мы рассмотрим, как осуществляется транзакция и какие меры предпринять, чтобы сделать ваши транзакции безопасными.

Что такое транзакция

В переводе с латинского языка транзакция (transactio) — это договор, соглашение. Применительно к банковской и платёжной сфере под транзакцией подразумевается завершённая банковская операция, в результате которой происходит изменение баланса на банковском счету в любую из сторон. К транзакциям не относится запрос баланса на счету или вход в интернет-банк.

В процессе транзакции происходит обмен данными по сети между двумя или более участниками операции. В первую очередь транзакция ассоциируется с оплатой банковской картой. Помимо этого, транзакциями выступают зачисление зарплаты, перевод денег на другой счёт, снятие наличных через банкомат и пополнение банковского счёта. Каждая транзакция получает свой уникальный номер, который необходим для её идентификации и контроля.

Какие транзакции бывают

Существует два основных типа транзакций. Первый из них — онлайн. Это наиболее распространённый тип транзакций. Процесс выглядит следующим образом: владелец банковской карты прислоняет её к терминалу для оплаты или даёт команду на осуществление перевода.

Второй тип транзакций — офлайн. Подобные транзакции осуществляются реже, но в некоторых ситуациях незаменимы. Например, при оплате картой во время полёта в самолёте. От онлайн-транзакций отличаются тем, что списание происходит не в режиме реального времени, а с задержкой — когда терминал получит возможность подсоединиться к сети и передать данные в банк.

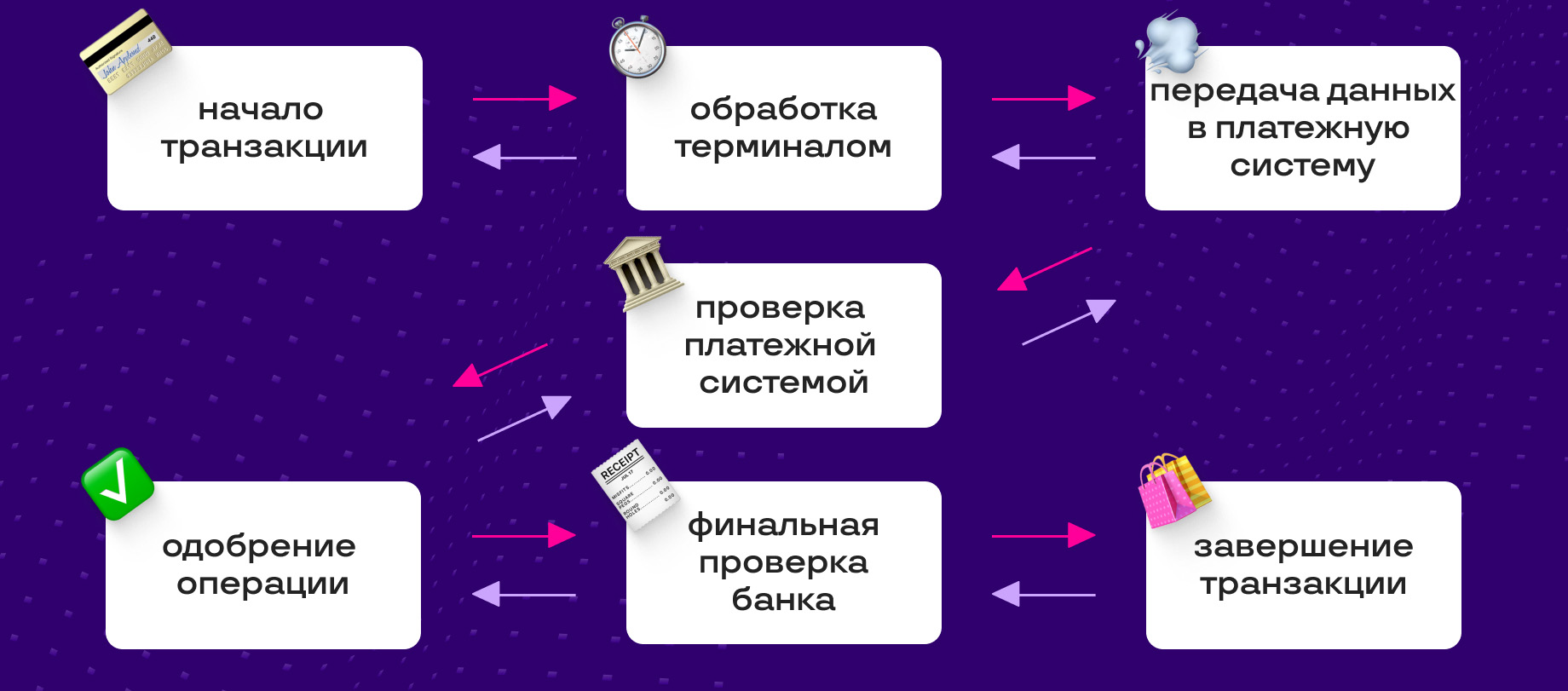

Как осуществляется транзакция

После того как держатель карты прислоняет её к терминалу, тот обрабатывает данные с карты и отсылает их банку, который обслуживает эту точку. Банк, в свою очередь, передаёт данные в адрес платёжной системы, которая выпустила карту. После проверки платёжная система пересылает все данные о транзакции в операционный центр. После её одобрения информация об операции передаётся дальше, в банк, в котором у владельца карты открыт счёт. Банк производит финальную проверку, в том числе проверяет законность операции, наличие средств на счету у своего клиента и все платёжные данные.

Если проверка заканчивается успешно, банк даёт своё согласие на транзакцию, и действия осуществляются уже в обратной последовательности. Вся информация вновь передаётся назад на терминал, с помощью которого и происходит списание средств со счёта покупателя на счёт продавца. Несмотря на кажущуюся сложность, весь этот порядок действий занимает считаные секунды. И операция производится в течение нескольких мгновений.

В случае с офлайн-транзакциями схема действий будет немного другой. После того как владелец карты прислонит её к терминалу, никакого моментального обмена данными по цепочке не произойдёт. Терминал проверит наличие на счету покупателя необходимой суммы, правильность ввода ПИН-кода, а владелец терминала убедится в правомерности сделки. После этого терминал запоминает все транзакции и действия по ним и осуществляет передачу данных в банк после того, как сможет подключиться к сети. Такой же порядок действий применяется и к подарочным картам.

Почему банк отменил транзакцию

Бывает, что транзакция не проходит, потому что банк не дал своего согласия на её осуществление. Происходит это по разным причинам, например:

- у владельца карты не хватает средств для того, чтобы совершить транзакцию;

- держатель карты неверно ввёл пароль три раза, после чего карта была заблокирована;

- превышен лимит расходуемых средств — этот пункт применим к кредитным картам или картам рассрочки;

- на банковский счёт владельца карты наложен арест и начато судебное производство;

- банк счёл операцию подозрительной — например, держатель карты решил снять слишком крупную сумму наличных или слишком часто переводит деньги одним и тем же лицам на одну и ту же сумму.

Банки особенно пристально следят за транзакциями, которые связаны с денежными переводами физическим лицам. Особенно это касается переводов на заграничные счета. В подобных случаях банки нередко просят дополнительно подтвердить происхождение средств и объяснить причины операции. Чаще всего после того, как клиент обоснует необходимость транзакции и подтвердит её правомерность документами, банк даёт согласие на её осуществление.

Как обезопасить себя при транзакциях

Все транзакции защищены многофакторной системой защиты, которую гарантируют как банки, участвующие в операции, так и платёжные системы. Безопасность банковских карт гарантируется специальными защитными системами, а также многоуровневой системой проверок. Тем не менее иногда мошенники обманывают владельцев карт, воспользовавшись их доверчивостью.

Во время любой транзакции не сообщайте третьим лицам, даже работникам банка, никакие личные и платёжные данные. Также не передавайте реквизиты банковской карты, её ПИН-код и CVV-код. Не разглашайте данные, которые вы получили в СМС для подтверждения операции. Совершайте платежи только в надёжных местах и внимательно следите за терминалами оплаты: иногда мошенники используют их для того, чтобы украсть ПИН-код от карты. А в случае, если возникли подозрения в том, что какую-либо транзакцию по карте осуществили без вашего ведома, незамедлительно обратитесь в свой банк и в полицию.

Добавить комментарий